Glossar / Wissensdatenbank

RAIF

Definition: Was ist ein RAIF?

RAIF ist die Abkürzung für den englischen Terminus „Reserved Alternative Investment Fund“.

Diese Rechtsform für Investmentfonds entstammt Luxemburger Recht und beschreibt einen Fonds für erfahrene Anleger, der nicht direkt, sondern über einen (zwingend) regulierten Fondsmanager (z. B. eine Kapitalverwaltungsgesellschaft, KVG) errichtet und verwaltet wird.

Er muss zwingend ein AIF im Sinne der AIFM-Richtlinie sein und muss seinen Sitz in Luxemburg haben, der AIF-Manager kann auch in einem der anderen EU-Mitgliedsstaaten niedergelassen sein.

Anlagebedingungen

„Reserviert“ ist ein RAIF in zweierlei Hinsicht: Er steht ausschließlich sogenannten „sachkundigen“ Anlegern zur Verfügung, also professionellen oder semi-professionellen Investoren, denen die Aufsichtsbehörde zutraut, die mit ihren Investments verbundenen Risiken zutreffend einzuschätzen und deren Auswirkungen gegebenenfalls zu tragen.

Beträchtliches Investment

Bedingung dafür sind eine Investition von mindestens 125.000 Euro oder eine Bescheinigung ihres einschlägigen Fachwissens und ihrer Erfahrung durch ein Kreditinstitut, eine Investmentfirma oder eine Verwaltungsgesellschaft.

Besonders attraktiv sind RAIF beispielsweise für Investoren wie vermögende Privatkunden (HNWIs), Family Offices und auch Stiftungen.

RAIF-Management durch Fondsmanager zwingend

Weiterhin dürfen Reserved Alternative Investment Funds nur von volllizenzierten, also vollregulierten, Fondsmanagern verwaltet werden. Über diese wird der RAIF beaufsichtigt, also nur indirekt und nicht direkt durch die Commission de Surveillance du Secteur Financier (CSSF).

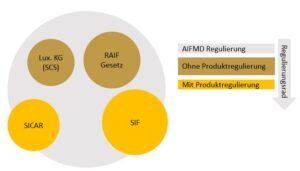

Andere in Luxemburg zugelassene Fonds (OGA, SIF und SICAR) werden direkt beaufsichtigt: Sie bedürfen einer Zulassung und der regelmäßigen Überwachung durch die Aufsichtsbehörde.

Ziel des im Jahr 2016 eingeführten RAIF war die Ergänzung des Spektrums Luxemburger Anlageinstrumente um eine flexible Alternative mit grundsätzlich unbegrenzten Anlagegegenständen, lediglich Vorschriften zur Risikostreuung analog zur Regelung für Spezialfonds (SIF) müssen eingehalten werden.

Flexibilität der RAIF-Assets: Investments von Aktien bis Private Equity

Außer liquiden Assets wie Aktien oder Rentenpapieren sind auch illiquide Investitionsgüter wie beispielsweise Beteiligungen an Private Equity/Venture Capital Funds und Immobilien möglich.

Durch die nur indirekte Beaufsichtigung über das Management des Fonds erfordert die Auflage eines RAIF keine aufsichtsrechtliche Zulassung bzw. Genehmigung und ist deshalb weniger zeitraubend. Ein Reserved Alternative Investment Fund kann individuell und binnen vergleichsweise kurzer Zeit aufgelegt werden, so dass eine schnelle Reaktion auf günstige Marktbedingungen ermöglicht wird (Time-to-Market).

Das bedeutet, ein Fonds dieser Art kann theoretisch in wenigen Stunden gegründet werden. Voll reguliert wird er in diesem Szenario durch eine beauftragte Service- oder interne KVG.

Asset Manager mit gut gefüllter Deal-Pipeline profitieren von dieser Flexibilität, die einen eindeutigen Vorteil gegenüber etwa einem Spezialfonds (Specialised Investment Funds oder kurz SIF) darstellt. Gleichzeitig erlaubt das RAIF-Gesetz die Installation eines Umbrella- und auch unabhängiger Teilfonds(Compartments), wie dies auch bei einer SICAV möglich ist.

Damit besteht außer dem Vorteil des Time-to-Market auch derjenige einer Diversifizierung.

In steuerlicher Hinsicht unterliegen RAIF entsprechend den Standardbesteuerungsregelungen wie SIF, das bedeutet: Der Nettoinventarwert (NAV) des Fonds wird jährlich mit einem Steuersatz von 0,01 % belegt.

Eine Doppelbesteuerung fällt in dem Fall, dass der RAIF Anteile an anderen Fonds hält, nicht an. Ebenso fallen Körperschaft-, Gewerbe-, Vermögen- oder Kapitalertragsteuer gemäß Art. 45 RAIF-Gesetz NICHT an.

Risikokapital-RAIF in der Rechtsform einer Personengesellschaft (SCS oder SCSp) sind bezüglich Körperschaft- und Vermögensteuer transparent, werden als nicht gewerblich eingestuft und werden deshalb nicht der kommunalen Gewerbesteuer belastet.

Die steuerliche Struktur kann deshalb als sehr günstig bezeichnet werden.

In den Katalog luxemburgischer Fondsvehikel lässt sich der RAIF etwa wie folgt einordnen:

Quelle: Private Banking Magazin

Für die Auflage eines RAIF kommen die folgenden Rechtsformen in Frage:

- Gesellschaft mit beschränkter Haftung („Société à responsabilité limitée“ oder „Sàrl“)

- Aktiengesellschaft („Société anonyme“ oder „SA“)

- Kommanditgesellschaft („Société en commandite simple“ oder „SCS“)

- Spezialkommanditgesellschaft („Société en commandite speciale“ oder SCSp“)

- Kommanditgesellschaft auf Aktien („Société en commandite par actions“ oder „SCA“)

- Genossenschaft, die als Aktiengesellschaft organisiert ist („Société Coopérative organisée comme une Société Anonyme“ oder „ScoSA“).

Jede dieser Rechtsformen hat ihre Vor- und Nachteile, eine allgemeine Empfehlung kann deshalb hier nicht ausgesprochen werden.

In den sechs Jahren seit seiner Einführung konnte sich der RAIF bei Initiatoren und Investoren durchsetzen.

Zwar wurden unmittelbar danach noch zahlreiche SIF und SICAR auf den Markt gebracht, dennoch stieg die Zahl neu aufgelegter RAIF kontinuierlich. Auch deutsche Fondsinitiatoren bieten das Produkt an.

Die Flexibilität des RAIF in Kombination mit der rechtlichen Sicherheit können überzeugen. Hinsichtlich des Zeitbedarfs für die Auflage musste der anfängliche Optimismus einige kleinere Dämpfer hinnehmen: Mit einigen Stunden, wie theoretisch möglich, ist es in der Praxis meistens dann doch nicht getan.

Die gegenseitige Due Diligence zwischen Initiatoren, AIFM, Depotbank und anderen beteiligten Dienstleistern braucht ihre Zeit. Häufiger als beim SIF werden Nebenabreden und „Legal Opinions“, also Rechtsgutachten, nötig.

Quellen der EURAMCO zum Thema RAIF und RAIF-Management

Alternative Investmentfonds (AIF)

AIFM-Richtlinie

Anleger

Asset Manager

Fondsmanager

KVG

Private Equity

Professionelle Investoren

Semiprofessionelle Investoren

Weiterführende Links zum Thema

Beaufsichtigte Fonds

CSSF

Deal-Pipeline

Erfolgreiche Praxis

Family Offices

HNWIs

Rechtsformen

Reserved Alternative Investment Fund

Reservierte Fonds

SIF

Steuerliche Aspekte der Luxemburg-Fonds

Time-to-Market